L’équipementier pour l’aérospatiale, la défense et la sécurité fera son entrée au sein du CAC40 le 24 juin prochain après décision du conseil scientifique des indices d’Euronext. Thalès prendra la place de Valeo, qui a vu sa capitalisation baissée de plus 50% alors que celle de Thalès a fait une belle progression sur les 5 dernières années. Elle est passée de 9 milliards en 2013 à 22,5 milliards début 2019. Thales a également racheté Gemalto leader mondial de la sécurité numérique. Est-ce que ces éléments font de Thales un investissement attractif ? Pour intégrer une action dans son portefeuille d’investissement, plusieurs aspects doivent être examinés. Ci-dessous, j’ai abordé certains points clés que vous devrez connaitre avant d’investir sur Thales.

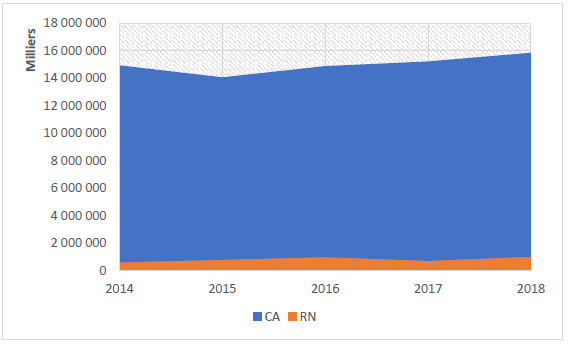

Evolution des revenus

Comme le montre le graphique, le chiffre d’affaires du groupe a progressé de 4,54% sur 5 ans pour une marge opérationnelle qui a progressé au même niveau (4,38%). L’EBIT a presque doublé pour la même période passant de 1 Mds à 1,7 Mds soit une progression de 67%. Malgré la baisse du chiffre d’affaires en 2015, le résultat net a évolué de 7,5% en 5 ans contre 7,3% pour le secteur de la défense et de l’aérospatiale. Au dernier exercice, Thales a réalisé un résultat net de 982 millions soit une évolution de +44% par rapport à 2017 contre -9% pour le secteur français de la défense et de l’aérospatiale. Les revenus du groupe sont restés positifs sur les 5 dernières années. Ce qui illustre un ROE à 17,81% en progression.

Valorisation

Le meilleur moyen de tirer profit d’un investissement et de minimiser les risques est d’investir lorsque l’action de la société est sous-évaluée. Une action est sous-évaluée lorsque sa valeur sur le marché est inférieure à sa valeur intrinsèque. Chaque société au cours de sa vie, subit des situations difficiles mais passagères même si elle reste performante. Par peur, les investisseurs vendent leurs positions. Ce qui fait baisser la capitalisation de la société et pourtant c’est la bonne période pour se mettre en position d’achat.

Pour Thales, sa capitalisation boursière a fortement progressé ces dernières années. Aujourd’hui, elle est de 23 Mds. Mais qu’en est-il de sa valeur intrinsèque ?

Nous avons déterminé sa valeur intrinsèque avec le modèle du DCF (discount Cash-Flow). Basé sur l’estimation des analystes sur ses futurs cash-flows pour les 10 années à venir, Thalès est considéré comme surévalué. Sa valeur intrinsèque par action de 95 euros est légèrement inférieure à sa valeur d’aujourd’hui qui est de 108 euros. Si on compare Son PE ratio de 22 par rapport à la moyenne du secteur en France, sa valeur actuelle est considérée comme une juste valeur.

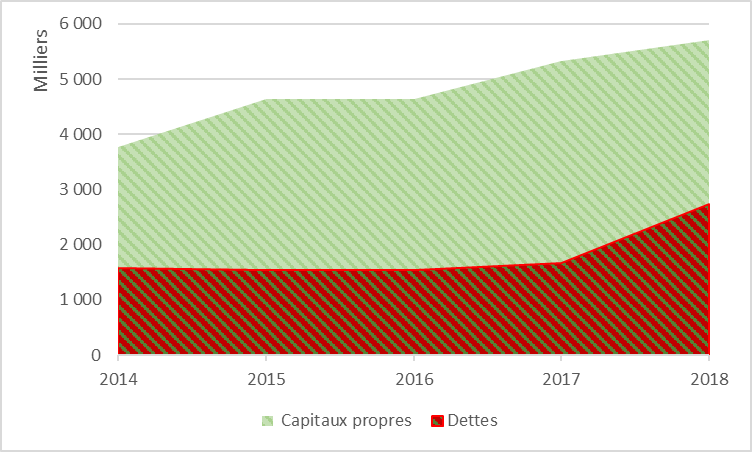

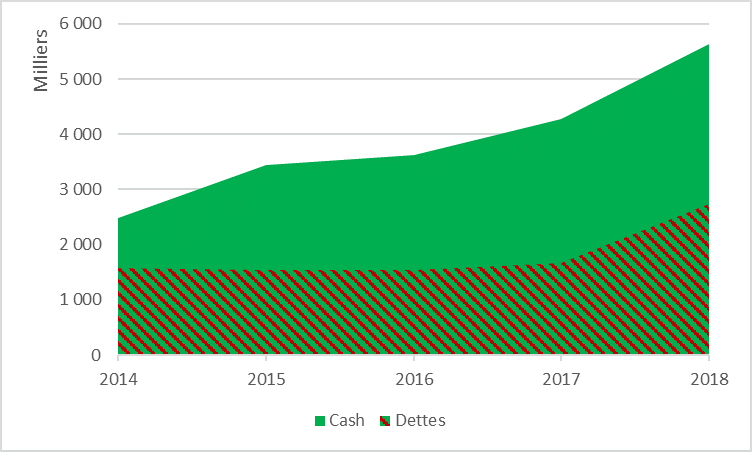

Dettes et trésorerie

Le ratio dettes sur capitaux propres est un élément très important pour avoir un aperçu sur la santé financière d’une entreprise. Nous constatons sur les 5 dernières années, ce ratio a été bien maintenu en dessous des 50%. Les capitaux propres ont continué de progresser à l’ordre de 11% et c’est un excellent indicateur de croissance à long terme. Cependant, la dette a aussi augmenté entre 2017 et 2018 par rapport aux années précédentes. D’où une progression du ratio, il est passé de 31% à 48%. Les intérêts de la dette sont largement couverts par l’EBIT et représentent un multiple 204X.

La trésorerie est restée positive sur les 5 dernières années. Elle a plus que doublé passant de 2,5Mds en 2014 à 5,6Mds en 2018. Le groupe dispose une liquidité large à la fin de l’exercice du 31/12/2018 qui couvre les investissements à court et long-terme et l’ensemble des dettes financières. La trésorerie d’exploitation a progressé de 6% entre 2014 et 2018 et les free cash-flows ont été positifs pendant cette période.

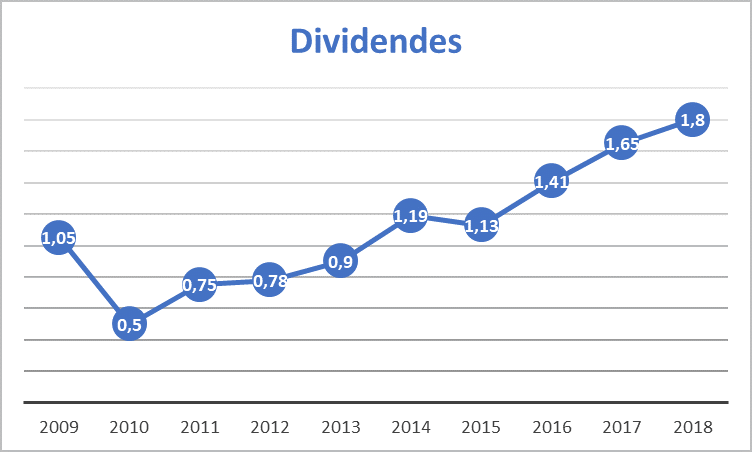

Historique des Dividendes

L’un des critères les plus convaincants sur la qualité d’un bon investissement est la distribution ininterrompue des paiements de dividendes sur le long-terme. L’historique de croissance des dividendes pourrait indiquer la croissance future des dividendes. Ce qui pourrait être un signe de rentabilité à long-terme d’une société.

Nous constatons sur une période de 10 ans, le groupe a continué d’assurer les paiements de dividendes à ses investisseurs. En outre, les dividendes ont continué à augmenter depuis 2010. C’est un bon signe et veut dire que c’est une entreprise qui réalise des profits. Selon les estimations, le ratio de distribution devrait passer de 1,8 à 2,08 euros pour l’exercice de 2019. La progression de ce ratio peut nous indiquer que Thales sera rentable dans le futur. Cependant, le groupe n’est pas classé dans le top des 25% des entreprises françaises qui payent des dividendes élevés.

L’entrée de Thales au sein du CA40 est justifiée par sa croissance. L’évolution de son chiffre d’affaire, du résultat, des capitaux propres et du cash-flow sur les 5 dernières années nous permet d’affirmer cette croissance. Le groupe dispose une bonne structure financière. Les éléments financiers tels que le bilan, montre une bonne gestion de la dette et de la trésorerie. Ses revenus continuent de croître et les perspectives pour les années à venir sont encourageant surtout avec l’acquisition de Gemalto.

Par ailleurs, cet article n’est pas une analyse complète, certains éléments n’ont pas été pris en compte. Nous nous sommes basés sur des éléments historiques pour faire notre analyse. Il vous revient d’approfondir votre recherche et vous assurez que vous comprenez l’activité de la société.