La Banque Centrale Européenne (BCE) a révélé des données alarmantes concernant la demande de prêts des entreprises et des ménages au cours du second trimestre 2023, enregistrant une baisse sans précédent. Les résultats de son enquête trimestrielle sur les prêts bancaires ont été publiés en juillet 2023, mettant en évidence les évolutions observées au cours du deuxième trimestre de cette année, ainsi que les prévisions pour le troisième trimestre. Cette enquête a été menée auprès de 158 banques de la zone euro, avec un taux de réponse de 100%, et les résultats offrent un aperçu clé des défis actuels auxquels fait face le secteur bancaire dans la région : la demande de prêts des entreprises a chuté au rythme le plus rapide jamais enregistré et les critères d’octroi de crédit aux consommateurs ont été resserrés par les banques de la zone euro.

Les points essentiels issus de cette étude :

- Resserrement des crédits aux entreprises

- Diminution de la demande de prêts aux entreprises

- Resserrement des crédits aux ménages

- La situation des 4 grandes économies européennes

- Impact du changement climatique sur les prêts bancaires

Resserrement des Crédits aux Entreprises

Selon les résultats de l’enquête publiés en juillet 2023, les banques de la zone euro ont indiqué que leurs critères de crédit pour les prêts aux entreprises se sont encore resserrés au cours du deuxième trimestre 2023. Bien que le pourcentage net des banques signalant un resserrement soit plus faible que celui du premier trimestre, le cumul du resserrement depuis le début de 2022 est considérable, indiquant une tendance continue vers une plus grande rigueur dans l’octroi de crédits aux entreprises.

Les principales raisons derrière ce resserrement ont été les perspectives économiques incertaines et les situations spécifiques des entreprises, ce qui a conduit les banques à adopter une attitude de tolérance au risque plus faible. De plus, les coûts de financement et la situation du bilan des banques ont également contribué au resserrement des critères de crédit, reflétant les risques de crédit accrus liés à la hausse des taux d’intérêt et à la faible croissance économique. Pour le troisième trimestre 2023, les banques s’attendent à un resserrement net supplémentaire des critères de crédit pour les prêts aux entreprises, mais à un rythme plus lent que celui observé au deuxième trimestre.

Resserrement des Crédits aux Ménages

Les banques de la zone euro ont également signalé un resserrement des critères de crédit pour les prêts aux ménages au deuxième trimestre 2023. Ce resserrement a été moins prononcé pour les prêts immobiliers par rapport au trimestre précédent, mais il a été plus marqué pour les prêts à la consommation. Les raisons derrière ce resserrement ont été similaires à celles des prêts aux entreprises, avec des perspectives économiques incertaines et une tolérance au risque réduite de la part des banques.Les taux d’intérêt plus élevés et les perspectives du marché de l’immobilier en baisse ont également contribué au resserrement des critères pour les prêts immobiliers, tandis que pour les prêts à la consommation, la baisse de la confiance des consommateurs et les dépenses réduites ont joué un rôle important. Pour le troisième trimestre 2023, les banques prévoient que les critères de crédit resteront inchangés pour les prêts immobiliers, tandis qu’un resserrement net supplémentaire est attendu pour les prêts à la consommation, bien que de manière moins prononcée qu’au trimestre précédent.

Diminution de la demande de Prêts aux Entreprises

Les résultats ont également révélé une forte diminution de la demande de prêts aux entreprises au deuxième trimestre 2023, atteignant un niveau historiquement bas depuis le début de l’enquête en 2003. Cette baisse a été principalement attribuée aux taux d’intérêt plus élevés et à l’investissement fixe en déclin, qui ont eu un impact négatif sur la demande de prêts et sur la croissance économique.Une faible demande de financement des activités de fusions et acquisitions (M&A) et le financement interne disponible, reflétant les bénéfices des entreprises, ont également eu un impact négatif sur la demande de prêts. La demande de prêts à long terme a été particulièrement touchée par cette baisse, indiquant une certaine incertitude et une prudence accrue dans les projets d’investissement long terme. Pour le troisième trimestre 2023, les banques s’attendent à une nouvelle diminution de la demande de prêts aux entreprises, mais à un rythme moins important que celui observé au deuxième trimestre.

La situation des 4 grandes

Dans la plupart des grandes économies de la zone euro, les termes et conditions pour les prêts immobiliers se sont resserrés. Par exemple des pays comme l’Allemagne, la France et l’Espagne, l’élargissement des marges de prêt a été la principale cause de cette restriction. Tandis qu’en Italie, les termes et conditions sont restés inchangés malgré une augmentation des taux d’intérêt.

Les banques françaises ont adapté leur taux (ou seuil) de l’usure, ce qui a permis d’augmenter les taux hypothécaires. Le resserrement des termes et conditions en France a été principalement dû aux coûts de financement des banques, tandis que l’Espagne a été influencée par des perceptions de risque plus élevées. En Allemagne et en Italie, le resserrement a été causé par des facteurs liés au risque et à une tolérance au risque plus faible.

Impact du changement climatique sur les prêts bancaires

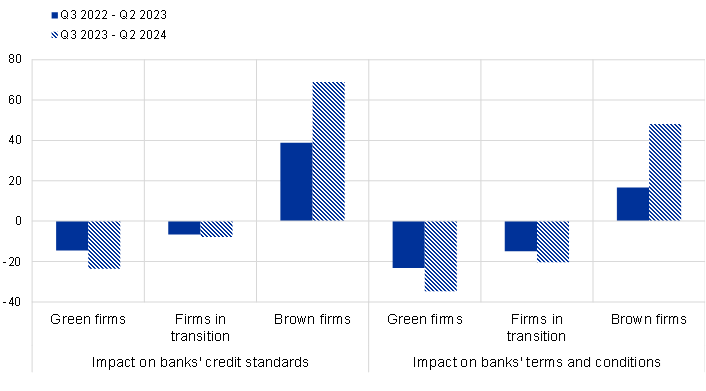

- Sur critères d’octroi : du resserrement net de 39% pour les entreprises dites « brunes » c’est-à-dire les industries hautement polluantes et d’assouplissement net pour les critères de prêts aux entreprises vertes et aux entreprises en transition ( -15% et -7% respectivement).

- Sur les conditions d’octroi : un effet de resserrement net sur les conditions réelles des banques pour les nouveaux prêts aux entreprises brunes (17 %) et un effet d’assouplissement net pour les prêts aux entreprises vertes ( -23 %) et entreprises en transition (-15 %).

Les risques liés à la transition climatique spécifiques aux entreprises ont été le principal facteur ayant conduit au resserrement des politiques de prêt des banques (22 %). En revanche, les risques physiques, liés principalement à l’emplacement géographique des emprunteurs, ont eu un impact nettement moins important. Le soutien budgétaire lié au climat a contribué à assouplir les critères d’approbation des prêts ( -8 %).

Pour les 12 prochains mois, les banques s’attendent à ce que l’impact net de resserrement des critères de crédit pour les prêts aux entreprises « brunes » en raison des risques climatiques soit plus fort, tandis que l’impact net sur les entreprises « vertes » et en transition devrait être desserré. Les risques climatiques devraient également avoir un impact accru sur la demande de prêts aux entreprises au cours de cette période.